NISAの非課税期間が恒久化になり、長期投資の資産形成をおすすめしていますが、せっかく長期投資で増やした資産も「もしものこと」があって使えなくては意味がありません。

投資家のあなたが「もしも死亡した場合」あなたが運用した金融資産は家族やパートナーに引き継ぐ事ができるのでしょうか。

被相続人=亡くなった人

相続人=相続する人

NISA

相続可能です。

相続は株式のまま行われることになるので、相続人は被相続人と同じ金融機関(証券会社)の口座が必要になります。相続時点で口座が無ければ、開設する必要があります。

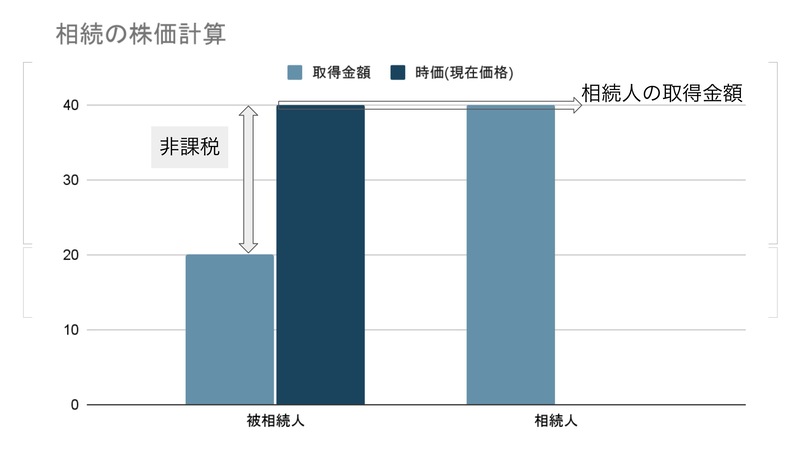

被相続人が死亡した時点でNISA口座に含み益がある場合、相続発生日(死亡日)の終値が相続人に譲渡する時価となります。この場合、被相続人が購入した時点の単価と相続発生日の差額は非課税になり、相続人に納税義務はありません。

上図の場合、被相続人は生前に20円で買っていた株が死亡日時点で、40円に値上がりしている。

この場合、値上がり益20円にかかる課税はありません。

相続人はこの株を40円で取得したことになります。

しかし、相続人に譲渡される株式等は特定口座もしくは一般口座に移管されます。

相続人のNISA口座への移管はできません。

もし仮にこのまま相続人が特定口座で運用を続け、株が60円に値上がりした場合は、

60-40=20

値上がり益20円分は課税対象となります。

相続人が引き続きNISA口座で運用を行いたいと思うのであれば、相続して移管した株式を一度売却して、相続人のNISA口座で買い直す必要があります。

分割方法

現物分割

株式を現金に換金せずに相続する方法です。例えば、兄弟2人で2種類の銘柄を分ける方法などです。

代償分割

株式を1人の人が相続し、他の相続人に代わりとなる対価を支払う方法です。

例えば、兄が株式評価額1,000万円の株式を相続した場合、弟に対価となる現金500万円を支払う方法です。この場合、遺産分割協議書に代償金を支払う旨を明記しないと、贈与とみなされる可能性があるので気をつけましょう。

換価分割

株式を売却して相続人で分ける方法です。売却代金は、法定相続分に従って分けることも、遺産分割協議書で別の分け方をすることも可能です。

相続人に投資に対する興味がない時、適した方法です。

iDeCo 企業型確定拠出年金(DC)

相続可能です。

死亡時点で毎月の拠出は止まり、運用していた資産は全額売却されます。

売却された代金は、死亡一時金として相続の対象になります。

NISAのように商品移管して運用を継続することはできません。

特に遺言が残されていない場合、相続順位は法定相続人の優先順位によって決定されますが、確定拠出年金の特徴は死亡受取人を事前に指定できる点にあります。

相続の優先順位

- 第1位:指定受取人(事実婚を含む)

- 第2位:配偶者(死亡の当時、事実上婚姻関係と同様の事情にあった者を含む)

- 第3位:子、父母、孫、祖父母、兄弟姉妹の順で、死亡した人の収入で生計を維持していた人

- 第4位:第3順位の人以外で、死亡した人の収入によって生計を維持していた親族

- 第5位:子、父母、孫、祖父母、兄弟姉妹の順で、第3順位の人に該当しない人

iDeCoの相続では、死亡日から3年以内は「死亡一時金」として、相続の非課税枠が利用できますが、3年以上経過すると、相続人の「一時所得」として扱われ所得税に課税対象となり、死亡一時金でもらうより税金が多くなります。

500万円✖️法定相続人の数=非課税枠

受取人指定

配偶者(事実婚を含む)、子、父母、孫、祖父母または兄弟姉妹が受取人として指定することが認められています。

受取人を指定する場合は運営管理機関、または確定拠出年金の管理を行っている日本インベスター・ソリューション・アンド・テクノロジー株式会社(JIS&T社)へ問合わせて手続きを行ってください。

相続人の優先順位

相続は家族構成、婚姻歴などで相続人の人数が決まります。

相続を執り行う際の相続人の人数(法定相続人)によって、相続に係る税金の非課税枠が決定します。

相続税の基礎控除額=3,000万円+600万円✖️法定相続人の数

婚姻歴がある場合

相続を行う場合、配偶者は必ず相続人となります。

財産の50%は配偶者が相続することになります。残りの50%を優先順位の高い人から相続することになります。相続の対象者がすでに死亡していて相続できない場合は、下位の者が繰り上がり、相続をすることになります。

- 第1位:子

- 第2位:父母

- 第3位:祖父母

- 第4位:兄弟姉妹

独身の場合

独身の場合は、資産の100%を優先順位の高い人が相続することになります。死亡などで、相続できない場合は、下位の者が繰り上がり相続することになります。

- 第1位:父母

- 第2位:祖父母

- 第3位:兄弟姉妹

事実婚

事実婚の場合でも、相続人になることは可能です。

しかし、事実婚と認められないと相続することができないので事前準備をしっかりしましょう。

事実婚と認められるには法的な書類を入手するのが1番簡単です。

役所で「世帯変更届」を行いましょう。世帯変更届を行うことで、住民票に「妻(未届)」「夫(未届)」と記載され、公的に夫婦と証明することができます。

他に事実婚と認められやすいケースとしては以下のものがあります。

- お互いに婚姻の意思がある

- 同一住所で生計を共にしている

- 同一住所に居住して3年以上経過している

事実婚は、ただ長く一緒に住んでいればいいものというわけではありません。認められない場合は相続の権利を失うので、「世帯変更届」を行なっておきましょう。

事実婚の場合は法定相続人とみなされることが無いので、相続税の非課税枠を使うことでできません。

婚姻届を提出している場合より支払う税金は多くなります。

相続に必要なもの

- 証券会社所定の名義変更依頼書

- 被相続人の出生から死亡までの連続した戸籍・除籍・原戸籍謄本

- 相続人全員の現在戸籍謄本

- 相続人全員の住民票

- 遺産分割協議書

- 相続人全員の印鑑証明書

- 遺言書の写し

- 検認調書の写しまたは検認済証明書の写し

- 遺言執行者選任審判書の写し

遺言

遺言とは、亡くなる前に自分の死後、財産や身分に関する最終の意思表示をすることです。遺言書として書面で残すことで、その内容が尊重されます。

- 遺言は、民法所定の方式によらなければならず、口頭で行っても有効な遺言とはなりません。

- 遺言には、本人を筆者とする「自筆証書遺言」、公証人を筆者とする「公正証書遺言」、筆者の不特定の「秘密証書遺言」の3種類があります。

- 遺言書を自宅に保管していると、紛失や盗難、偽造や改ざんのおそれがあります。

- 遺言書には、法定相続人以外に財産をのこしたい場合や、内縁の妻や夫、友人や知人など親族以外の人に財産をのこしたい場合に必要です。

遺言の費用

自筆証書遺言

法務局の保管手数料1件3,900円

公正証書遺言

約2〜5万円

専門家に依頼する場合

約10〜50万円

遺言書には封印をしましょう。

また、遺言書を見つけた場合は開封前に家庭裁判所で「検認」を受けましょう。

検認とは、これは遺言書です。と法的に認めてもらうもので、家庭裁判所で行うことができます。

費用は数千円程度です。

遺言が無く相続人が複数居る場合

特に遺言が残されていなく、相続人が複数いる場合、相続人全員で相続の内容を話し合い、署名、捺印します。(遺産分割協議書)

分割協議には、亡くなった人・相続人全員の戸籍謄本、印鑑証明書が必要です。また、遺産の価値を知る必要があるため、通帳や固定資産税の評価証明等も必要です。遺産には借金も含まれるため、借金や借入等の資料も必要になります。

分割協議書は後のトラブルの防止になるので、作成しましょう。

弁護士や行政書士などの専門家に依頼することも可能です。

資産を明確化しよう

生前から家族には保有している金融機関の情報や不動産など、資産の場所を共有しておきましょう。

デジタル資産(ネットバンク、ネット証券、仮想通貨など)は、本人保有のデバイスの中にあるため、家族でも知る由が無いケースが多々あります。

もしもの時には、家族が亡くなった悲しみや手続きの忙しさに追われて、見落としがあるかもしれません。均等分散であっても、遺言を残すことで家族に資産を漏れなく引き継ぐことができます。

コメント