高配当株は基本、売らない投資戦略になります。

投資した金額の◯%の分配をもらうという戦略なので、

株数を買い増す程分配金が多くもらえます。

右肩上がりの商品であれば、定期購入のドルコスト平均法も有効ではあります。

しかしネックになるのわ為替の存在です。

日本人にとって米国株投資における為替は、無視できない変数です。

この記事を読むとわかること

- 高配当株は安く買って、多くの分配金をもらおう

- 為替が及ぼす日本人の資産への影響

- 為替の平準化の方法

- 値下がり時期の見極め方

高配当株の喜び

高配当株の喜びはなんと言っても定期的な不労所得です。持っているだけで分配金をもらえます。

米国株の多くは年4回配当が多く、人気ETFのVYMも3,6,9,12月の年4回の配当を実施しています。

まだまだ微々たるものですが、配当月を迎えるたびに「早く配当金入ってこないかな〜」とワクワクできるのは貴重な体験です。

高配当株の株価動向

高配当株の株価には以下のような特徴があります。

ベンチャー、グロース株と違い株価が急激に伸びない

高配当を実施する企業は成熟企業に多い傾向があり、

事業投資や新分野に積極的ではありません。そのため売上や利益が2倍3倍になることも無く、

株価の成長も緩やかです。代わりに営業で稼いだ利益を株主に多く分配してくれるのが特徴です。

株価が下がると定期的に買う人が居るので、暴落耐性がある

分配金には分配利回りという言葉があり、いくらの出資でどのくらいの分配がもらえるかという目安になります。

例えば、100ドルの株価で分配金が3ドルのA社があれば、分配利周りは3%となります。

分配利周り=分配金➗株価で表されます。

これは100ドルで1株を購入すると、1年間の4回の分配で合計3ドルもらえるということになります。

株価が下がると分配利回りが上がる(安い株価で多くの分配金がもらえる)という考えから、

株価が下落すると一定の買い注文が入ることから、株価が下がりにくくなります。

営業内容もどちらかと言うと保守的な企業が多いので、売上や利益の見通しも立ちやすくなっています。しかし、事業活動が上手くいかず目標通りの利益を獲得できないと、分配金も支払えなくなってきます。

この悪循環が続き配当を支払えなくなると減配(昨年に対して分配金が減ること)を招き、

減配すると株は売られ、株価が下がり資産価値を下げる要因になります。

安い時に買う

上記でも説明した通り、高配当株は「安く買ってなんぼ」です。

高配当株は長く保持し続けることを前提に考えられています。

分配金3ドルの株も2株持てば6ドルの分配金、10株持てば30ドルの分配金がもらえます。

だからみんな高配当株がたくさん欲しいんです。

では先ほどのA社の株を100株買った後、株価が80ドルに下落したとしましょう。

分配金は毎年300ドルもらえますが、資産評価額はマイナス2,000ドルです。

(1ドル=140円で計算すると)

毎年42,000円もらえるけど、評価額はマイナス28万円です。

この状況はちょっと嫌ですね…。

7年の分配でマイナスを取り戻せるじゃん!

と言う考えかたもありますが、あなたの時間は有限です。

無限の可能性を秘めた人生にチャレンジしている最中に、売れない株を持っている場合ではありません。含み損を抱えるということは、お金を自由に動かせないということです。

起業や転職、結婚などで収支が変わる可能性があります。

株価が下落した時に買うことで、評価額をプラスにしながら分配金を定期的にもらいましょう。

オススメETF3選

米国高配当のETFおすすめ銘柄を3種類紹介します。

下図のチャートは2017年〜2023年の値動きを表したものです。

VYM

- 米国の高配当企業400社に時価総額加重平均で投資

- 採用企業はいずれも平均配当以上

- 経費率0.06%

- 2022年の配当実績3.2ドル

特徴:配当利周り3%程度なので、高配当の部類に入るが物凄く高いというわけではありません。

その分セクター(業種)の分散が効いていて安心感があります。

2018年から5年で30ドル程成長しています。

値上がり益も配当もバランス良く欲しいという人におすすめです。

HDV

- 米国の高配当企業75社を財務健全性を重視して選定

- 財務優良企業のうち、配当利回りの高い75銘柄で構成されている高配当株ETF

- 経費率0.08%

- 2022年の配当実績3.7ドル

特徴:VYMより配当利回りが高い傾向にあります。

ヘルスケア、エネルギー、生活必需品、情報技術の業種で全体の75%を占めるので、

景気に左右されることが少なく、株価や配当が安定している。

2018年から5年で株価20ドル程成長している。

配当利回りは高いが、株価の成長率ではVYMに軍配が上がります。

VIG

- 米国の連続増配企業315社を財務健全性を重視して選定

- 増配とは1株あたりの配当金が増えること

- 1株3ドルの配当→1株4ドルの配当になれば「増配」ということです

- 時価総額加重平均を採用しており、組入銘柄上位10%が全体の3割を占める

- 経費率0.06%

- 2022年の配当実績2.9ドル

特徴:配当利回り1.89%と利周りは高くありませんが、毎年着実に増配しているので、

将来性に期待が持てます。株価の低い内に株数を積み増したいところです。

為替の動向は読めない

為替は株価以上に予測しづらいものだと思っています。

しかし、米国株に投資する以上、為替の変動は資産に直結します。

高配当株の購入タイミングは、「株価が大きく値を下げた時」がベストです。

株価下落タイミングで大量の買付を行うので、その時の為替レートが大きく資産に影響します。

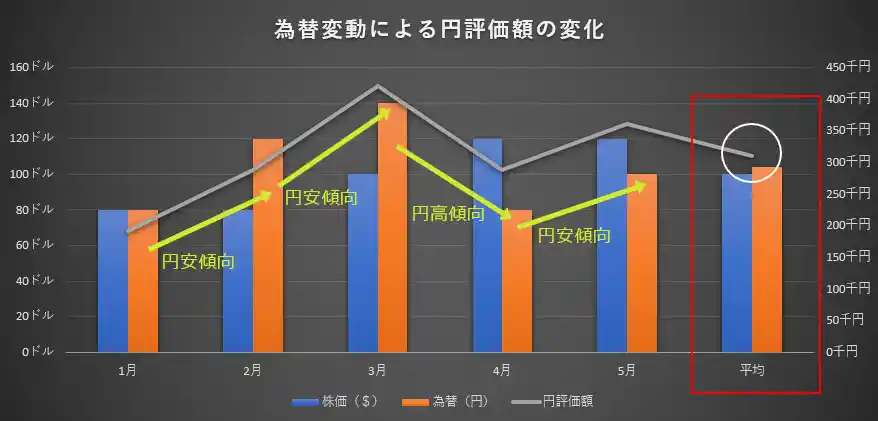

上図は架空の株価と為替の変動による、米国企業B社を日本人が30株買った際の日本円の評価額をシュミレートしたものです。

1月にB社を30株買った人は株価80ドル、1ドル=80円で購入しているので、

192,000円で購入しています。

青の棒グラフが株価

オレンジの棒グラフが為替

グレーの折れ線が日本円評価額を表しています。

2月に買った人は80ドルの株価、1ドル=120円で購入しているので、

288,000円で購入しています。

1月と2月を比較すると…

B社の株を30株買うために、同じ株価80ドルでも為替が40円動くと

288,000ー192,000=96,000円の買付費用が増加します。

また、

1月でB社の株を買った日本人は、

96,000円資産が増えたことになります。

3月と4月を比較すると、

株価は上昇していますが、為替は円高方向に動き円の価値が上昇しています。

1ドル=140円⇨1ドル=80円になっています。

こういう場合2通りの見方ができます。

- 3月に買った人は4月になると資産を減らすこととなります

- 4月は株価は上がっているが、円高なので3月より安く30株を購入できる

- 円の価値が上がっているので、米国株B社を3月より安く30株購入できる

これが為替のリスクです。

今回例に示したのは架空のチャートなので、為替が乱高下していますが、

5ヶ月の為替の平均をとると104円になります。

この為替リスクを平準化するのが、ドルの定期積立です。

SBI銀行ではドルの定期積立が可能で、毎月◯万円ドルを買うという方法です。

定期積立を行えばあなたの口座にはドルを蓄えることができます。

ドル資金が確保できれば、あとは米国株の下落タイミングでドルを使って米国株の購入ができることになります。(これを外貨決済と言います)

もちろん株価下落タイミングが円高状況であれば、円で米国株を買う「円貨決済」も有効です。

重要なのは外貨積立を行うことで、ドルを蓄えておくことです。

米国株下落のタイミングで、円を使うかドルを使うか選択肢を持つことで、為替に振り回されることを減らせます。

いくらで買うか決めておく

株価がいくらになったら、購入するのか自身でルールを設定しておきましょう。

配当利回りで求める

投資による利周り重視の買いかたです。利周りをはっきりさせるので株価の高値掴みを回避する効果があります。

利周りを求める式は

希望利回り率=配当金➗株価

例えば、VYMでは3.5%の配当利回りで運用したいと考えたとします。

上図で紹介しましたが、2022年配当実績は3.2ドルでした。

3.5%=3.2➗株価

株価=3.2➗3.5%

株価=91.43ドル

VYMで3.5%の利回りをもらうには株価91ドルで買う必要があります。

この考え方が配当利回りを目的とした株価の設定方法です。

指数の下落率で買う

購入タイミングを逃したくない人向けです。

1例として、以下のようなタイミングがあります。

- 平均購入単価から5%下がったら買う

- S&P500が1週間で5%下がったら買う

下落が始まると、翌日や翌週更に下落する可能性があります。

余剰資金を一度に使い切らずに、2回、3回とタイミングを分割して購入しましょう。

コメント