債券というと??またわけわかんない言葉が出てきたと逃げたくなりますが、ざっくり言えば、株より価格変動の小さい商品です。iDeCoの60歳の受け取りが近づいてきたら、受け取り時期に暴落に巻き込まれないよう、保有割合を株から債券へスイッチングしましょう。

スイッチングとは?

スイッチングとは、所有している銘柄(例:楽天VT、オルカンなど)を売却し、他の商品に買い替えることを言います。投資方針の変更や、ライフプランに変化が起きた時などに行います。今回は60歳受け取りに向けた、50歳以上からのスイッチングをご紹介します。

資産形成期(20〜40代)は成長率の高い株式100%をアセットアロケーション(資産の割合)にしていてOKです。一番避けなくてはならないのが、60歳時に暴落を迎えることです。かといって、暴落から逃げることは不可能です。なので、ダメージを減らしましょう。具体的には、50歳〜60歳の間に総資産の50%程度をスイッチングして債券を購入します。

購入価格を分散するために、総資産の10%ずつ5年間に分ける(毎年1月にスイッチング)や、面倒でなければ毎月でもOKです。50歳以降は定期的に少量ずつ株から債券にスイッチングしましょう。

債券は株式と比較して、価格変動がマイルドです。過去の暴落で株が30〜40%下落したのに対し、債券は10〜20%程度です。その分上昇のパワーも小さいのはデメリットです。債券に株ほどの成長は期待できません。60歳の受け取りに向けて、”減らさない”ことを考えてスイッチングしましょう。(商品選定は別ページで解説)

資産が膨らんだ、運用後期に成長速度の遅い債券に鞍替えし、複利のパワーの落とすのはもどかしいですが、目的を思い出しましょう。”iDeCoの目的は老後資金の蓄えと節税”のはずです。拠出時点で数百万円節税できてますし、欲を出して、老後資金を減らして良いのでしょうか?受け取り時にマイナスを避けるのが正解のはずです。複利のパワーは売却時期は決められていないNISAでフル活用しましょう。

また、株式と債券は逆相関の関係にあるため、株式の価値が上がれば、債券価格は下がります。逆に株が下がれば、国債などの安全資産に資金が流れるため、債券価格は上昇する傾向にあります。

債券のメリット:暴落耐性に優れる

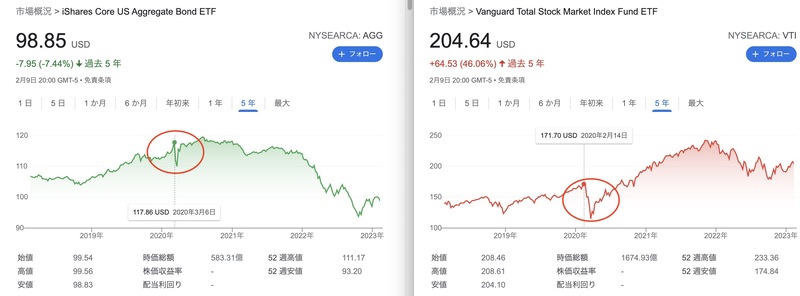

下図は、アメリカの代表的ETFの直近暴落相場(コロナショック)における、株式と債券の価格変動比較です。左はAGG(債券)という米国の投資適格債券9600銘柄に分散投資するETFです。VTI(株式)は米国企業4000銘柄に投資するETFです。どちらも長期分散投資するには、申し分ない商品です。

AGGのコロナ暴落前高値は117ドル。(2020/3/6)暴落後の底値が110ドル。(2020/3/20)

その差7ドル(下落率6%)

VTIのコロナ暴落前高値は171ドル。(2020/2/14)暴落後の底値が115ドル。(2020/3/20)

その差56ドル(下落率33%)

債券ETFが株式ETFに比べ、暴落耐性に優れているのがお分かりでしょうか。

債券のデメリット:リスクが小さいので、成長率に欠ける

上図のスタート地点、2018年2月16日の価格は、AGGが106ドル、VTIが140ドルです。AGGの最高値が2020年7月で119ドル。VTIが2021年11月で242ドル。

その差、AGGが13ドル。VTIは102ドルです。

これだけパフォーマンスに差が出ます。

結論

iDeCoの目的は老後資金であり、退職所得控除を使用して、売却することが理想なため、売却時期が限られがちです。資産育成期の30〜40代は株式100%の比率でいいと思います。下げ相場でも、購入単価を下げられるので、後の上昇相場で大きく利益を上げられます。50代以降は、受け取り時期を見据えて、株式から債券商品へ(毎月1回、年に1回など定期的に)徐々にスイッチングしましょう。

楽天証券 iDeCoおすすめ債券

ファンドの管理費用が低率で、長期の運用実績に優れているのが以下の商品です。楽天DC年金は株式15%債券85%の商品となりますので、ご留意ください。

たわらノーロード 先進国株式

楽天・インデックス・バランス(DC年金)

コメント