新NISAに向けた証券会社選びのシリーズ第3弾です。

証券会社の特性や、クレジットカードのことはなんとなくわかってきたでしょうか?

私は新NISAの投資枠で、

投資信託の運用と米国ETF、日本の高配当株に投資する予定です。

そのためには、NISAの成長投資枠への理解も欠かせません。

米国株投資をすると、どうしても為替の扱いが厄介になってくるのですが、

この記事を読んで、自分の性格やライフスタイルに合った証券会社を選びましょう。

この記事を読むとわかること

- 成長投資枠って何?何を買えばいいの?

- 米国株売買の為替について

- 為替手数料がいくらくらいかかるのか

- 米国株の配当金の両替方法

- 単元未満株の取り扱い銘柄数

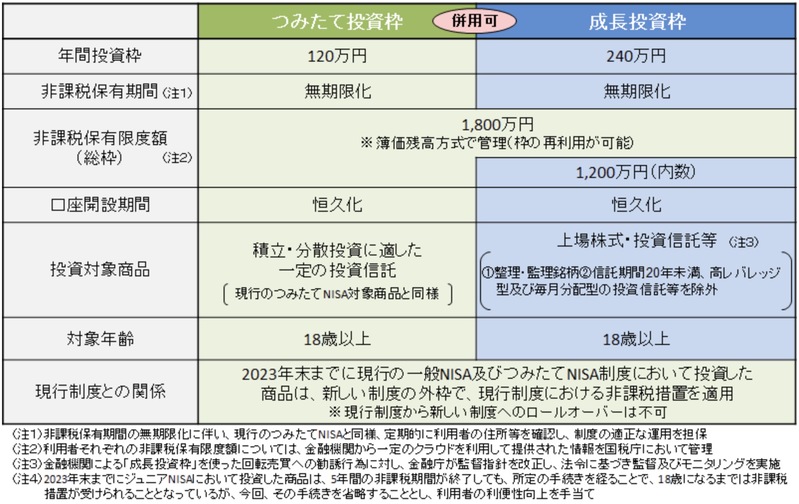

成長投資枠のスポット購入

新NISAには成長投資枠というものがあります。

つみたて投資枠と違い、売買タイミングは好きに選ぶことができます。

成長投資枠のポイント

- 好きな時に売り買いできる

- 年間投資枠は購入金額で240万円まで(生涯1,200万円まで)

- 買える銘柄は個別株、ETF、投資信託

成長投資枠の使い方

成長投資枠はつみたて投資枠に比べて対象商品の範囲が広く、タイミングも自分で選ぶので何かと悩むことが多くなります。

成長投資枠の使い方の1例を考えてみました。

- つみたて投資枠に投資した商品を更に買う(月10万円以上)

- 個別株に投資(日本株/米国株)

- ETF(VTI、VYMなど)

- 高配当株投資(個別株、ETFなど)

株の基本、安く買って高く売るを考えると、投資タイミングを伺うことになります。

日本株の場合、考慮するのはタイミングのみですが、

米国株は為替と為替手数料も考慮する必要があります。

米国株への投資1例

- 個別株投資(アマゾン、アップルなど)

- ETF(QQQ、VOO、VTIなど)

- 高配当ETF(VYM、HDV、VIGなど)

これらに投資しようと思うと必ずドルが必要になるのです。

株安で円高のタイミングで買いたいのが本心ですが、中々そう上手くはいきません。

為替手数料

SBI銀行では外貨積立を利用すると、1ドルにつき3銭の手数料でドルを手に入れられます。

このドルはSBI証券の買付余力に簡単に移すことができます。

注文の際は「外貨決済」を選択しましょう。(円貨決済の手数料は1ドルにつき25銭です)

楽天証券では1ドルにつき25銭の手数料でドルに両替できます。

SBI銀行のような積立サービスはありません。

注文の際「円貨決済」というコマンドを選べば、自動で円をドルに替えて注文してくれます。

為替手数料25ー3=22銭の差がどれほど資産形成に影響するか計算してみましょう。

成長投資枠の生涯上限1,200万円を全てドルの外貨決済で購入したと仮定します。

(2023年7月現在1ドル=140円と仮定します)

SBI銀行

1,200万➗140=85,714ドル

85,714✖️0.03=2571円

楽天証券

1,200万➗140=85,714ドル

85,714✖️0.25=21,428円

手数料でこの金額を支払うことになります。

両者の差額は18,857円です。

この手数料差を高いと感じるか、こんなもんかと思えるか。

どう感じるかは人それぞれだと思います。

毎月5万円の投資でも1,200万円投資するのに、20年かかります。

20年で18,857円の手数料なら、楽天証券が好きなら使い続けてもいいかもしれないですね。

配当金の円貨出金

米国企業の配当金はドルで振り込まれます。

ドルで振り込まれると両替が手間に感じて、そのまま配当金で株を買い増してしまう人も多いのではないでしょうか。

配当金で株を買うなら、初めから配当の出ない投資信託や株を買った方が効率良く株価が上がります。

私は配当再投資をするより配当金は楽しく使うべきだと思っています。

SBI証券では、下記コマンドを自分で行う必要があります。

SBI証券で外貨出金指示→SBI銀行でドルを円に両替(手数料は1ドルあたり6銭)

楽天証券では、米国株の配当金を円に両替して振り込んでくれる機能があります。

これを行うと楽天証券の「預かり金」の欄に配当金が入金されます。

S株とミニ株の取り扱い銘柄

両社の単元未満株の取引についてです。新NISAでは単元未満株も取引対象の予定です。

SBI証券では取り扱い銘柄3,500銘柄に対して、

楽天証券では1,062銘柄です。(2023年7月現在)

楽天の取り扱い銘柄は4月時点で473銘柄だったので、3ヶ月で倍以上になりました。

今後も取り扱い銘柄の拡大が期待できそうですね。

売る時の事を考える

株を買って資産形成した商品を売却する時を想定しましょう。

株を売る時はお金が必要になった時です。例えば…

- 住宅ローンの返済

- 住宅の建て替え

- 20〜30年後の生活費

上2つは一括引き出しになると思われるので、引き出し方法に頭を悩ませる必要があまりありませんが、

問題は、日常の生活費です。

例えば、2,000万円の投資信託を保有していても一度に必要な金額では無いですよね?

毎月必要な金額だけを現金化し、残りは投資信託で運用し続けることで資産は長持ちします。

2,000万円ー100万円=1,900万円

100万円を生活費で使う

1,900万円は運用し続けられるので、仮にこの年の株価成長率が5%だったら、

翌年の評価額は1,900万円✖️5%=1,995万円になります。

翌年は1,995万円から100万円引き出して生活費に使うことになります。

ここで便利になるのが、定期売却サービスです。

定期売却があるのは投資信託のみです。

ETFや個別株には定期売却サービスはありません。

SBI証券の定期売却

- 設定単位は『円』のみです

- 売却タイミングは毎月◯日、奇数月、偶数月から選択可能

- ボーナス売却(年に2回◯月△日のように)が設定可能

楽天証券の定期売却

- 設定単位は『円、定率、期間』の3種類

- 円は毎月◯万円のように定額で取り崩す

- 定率は仮に0.3%を設定したら…2,000万円✖️0.3%=6万円のように定率で取り崩す

- 期間は仮に20年を設定したら…2,000万円➗20年➗12ヶ月=8万3千円のように取り崩す

- 売却タイミングは毎月◯日で設定

まとめ

SBI証券のメリット

- ドル円の両替で外貨積立が可能

- 手数料最安、ドルコスト平均法が使える

- S株は3,500銘柄に取り扱いで楽天証券に勝利

楽天証券のメリット

- 米国株の配当金を円に自動両替する機能がある

- 為替手数料の差は20年で19,000円程度遅れをとる

- 年間950円の手数料であれば気にしないのもアリ

- 投資信託の定率売却が可能で、資産を長持ちさせる売却方法を選べる

コメント